La Ley de Segunda Oportunidad es un procedimiento en el que se incluyen tanto las deudas como los derechos y bienes de los deudores que puedan ser embargables, destinando así el dinero que se pueda obtener de la venta de esos bienes al pago de los acreedores.

Ante esta situación la pregunta que surge es: ¿Tengo que vender mi casa si me acojo a la ley de segunda oportunidad? ¿Puedo eliminar deudas con este mecanismo legal sin perder mi casa?

Lo más habitual en estos procedimientos es la venta de todos los activos, sean bienes muebles o inmuebles, incluyendo entre ellos la vivienda habitual.

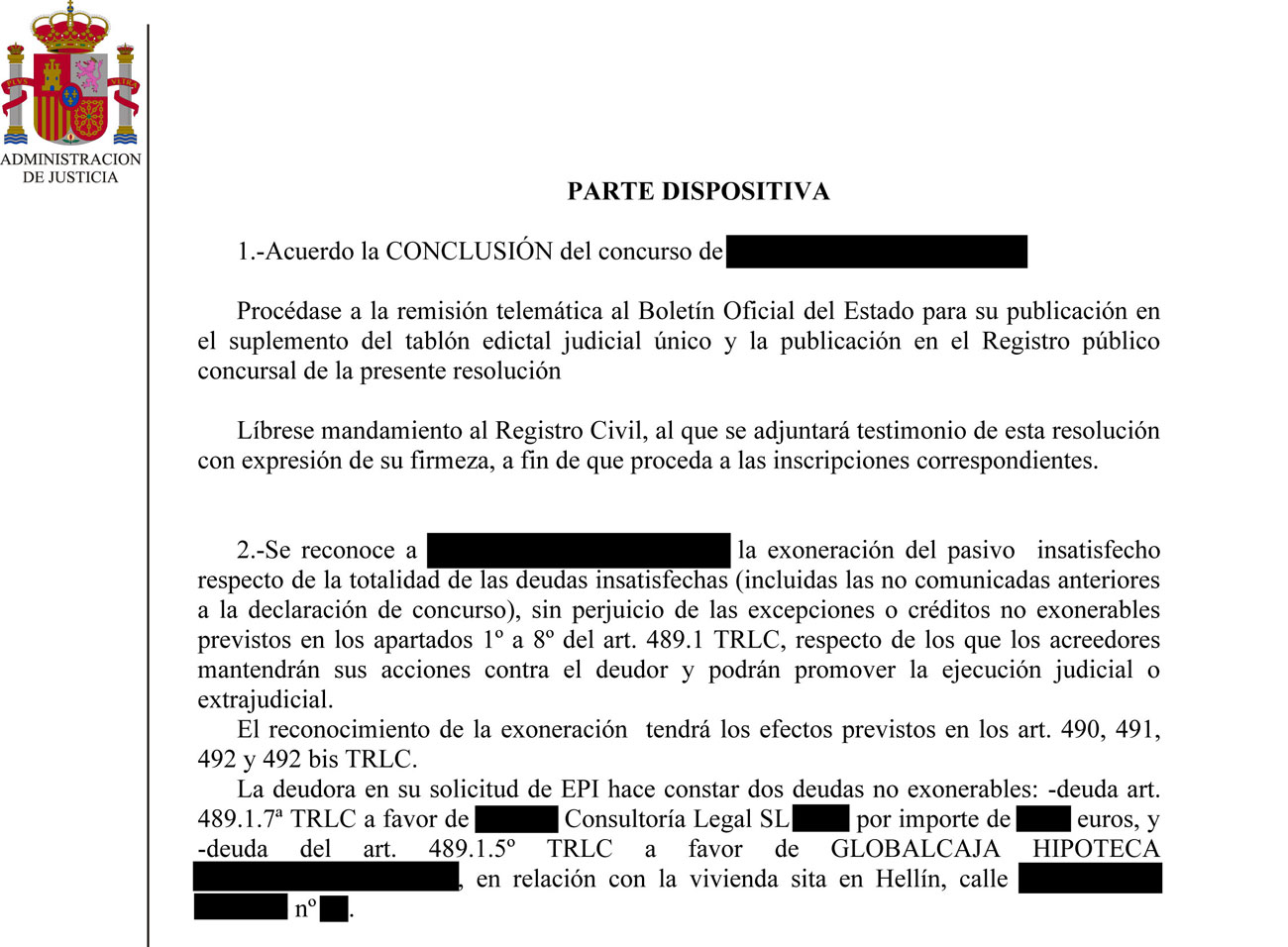

Sin embargo, en ocasiones al deudor se le permite conservar su vivienda, y ya existen pronunciamientos de nuestros juzgados y tribunales en los que se perdona al deudor el pago de sus deudas, permitiéndole conservar su vivienda habitual.

En Ley de 2ª Oportunidad tenemos muchas sentencias en las que conseguimos salvar las viviendas de nuestros clientes y al mismo tiempo que les perdonen las deudas. Te contamos cómo es esto posible.

¿EN QUÉ CASOS PUEDO CONSERVAR MI VIVIENDA?

Una de las mayores preocupaciones de las personas que deciden solicitar el procedimiento de Segunda Oportunidad es el tener que perder su casa.

No obstante, en ciertos supuestos la venta de la casa habitual de los deudores no será necesaria, cuando concurran las siguientes circunstancias:

- Cuando de la venta de la vivienda de los deudores no se genere el suficiente ingreso para permitir cancelar las obligaciones de pago del deudor.

- Cuando el valor de la hipoteca sobre el inmueble es superior al valor de mercado de la vivienda si se hiciera una transmisión del mismo en condiciones normales de mercado.

Esto sucede, por ejemplo, cuando tenemos una hipoteca que grava un inmueble cuyo valor total pendiente de amortización asciende, por ejemplo, a 75.000 € entre principal e intereses ordinarios y, en cambio, el valor de mercado del inmueble asciende únicamente a 50.000 €. Esto es bastante habitual cuando el préstamo hipotecario se firmó en una época en la que los precios estaban disparados al alza.

Será un requisito imprescindible, en este supuesto, que el deudor siga haciendo frente a las cuotas mensuales de la hipoteca, ya que, para evitar perder tu vivienda, deberá estar al corriente de pago, al menos, de la deuda correspondiente al préstamo hipotecario que grava la vivienda habitual. De lo contrario, su casa pasará a integrarse automáticamente a la masa activa del concurso de acreedores, puesto que es ésta la única forma en la que los acreedores podrán resarcirse de alguna manera de los perjuicios que se les está causando. - Cuando los costes de la enajenación de la casa de los deudores sean tan elevados que suponga que la venta genere un empeoramiento de la situación económica. Por ejemplo, cuando el estado deteriorado del inmueble hace que su valor residual sea insignificante a efectos de cancelación de la deuda que tuviera el deudor.

- Que el precio de una vivienda similar en alquiler sea superior al importe de la cuota del préstamo hipotecario.

Cuando concurren las anteriores circunstancias, los juzgados suelen “sacar” la vivienda del patrimonio a liquidar del deudor para no privar a los deudores de su vivienda y no generar al deudor una situación de mayor vulnerabilidad de la que se encontraban con carácter previo al inicio del procedimiento.

Como hemos señalado antes, resulta imprescindible tener en cuenta que la conservación de la vivienda requiere estar al corriente del pago de la hipoteca.

Además, en algunos casos puede ser posible recalcular las condiciones del préstamo hipotecario que une al deudor hipotecante con la entidad financiera.

¿Y SI LO QUE QUIERO ES DESHACERME DE LA VIVIENDA HABITUAL?

En este caso sería más sencillo, pues habría que hacer todo lo contrario a lo dicho anteriormente: procederíamos a la entrega de la vivienda como medio para liquidar la totalidad o parte de tus deudas.

Este supuesto es el más habitual cuando el deudor no puede seguir haciendo frente al pago periódico de la hipoteca y su casa le trae más problemas que beneficios.

Si quieres tener las mayores garantías de conservar tu vivienda habitual, puedes confiarnos tu caso y nuestros abogados especialistas en Ley de Segunda Oportunidad te asesorarán y te expondrán cuál es tu mejor opción para saldar las deudas y salir lo mejor parado posible. Te ofrecemos un informe de viabilidad gratis y además no te pedimos una cuota de entrada.